よくあるご質問

よくあるご質問

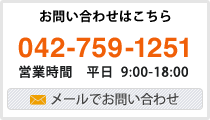

よくあるご質問についてのご回答を記載いたしました。以下の内容等でご確認できない質問等につきましては、「お問い合わせフォーム」、または「お電話」にてご連絡ください。

*お急ぎの方は電話にてご連絡ください。

電話でのお問い合わせ

TEL: 042-759-1251 (代)

受付時間 平日 9:00 – 18:00

一般的なご質問

税務に関するご質問

一般的なご質問への回答

Q.税理士は、何をしてくれるのですか?

A.税理士の独占業務として税務代理、税務書類の作成、税務相談が掲げられています。個々の税理士によってサービスは一定ではありませんが、身近な相談相手として幅広い業務を行っています。

また、上記に掲げた業務は税理士又は税理士法人でなければ行えません。税務相談や申告書の作成を依頼される場合は「にせ税理士」にご注意下さい。

Q.対応エリアは?

A.主に相模原市、横浜市、川崎市、厚木市、藤沢市、秦野市、海老名市、大和市、座間市、愛甲郡愛川町、東京23区、町田市、八王子市ですが、その他の地域についても御気軽にご相談下さい。

Q.個人事業者が法人成した場合のメリット、デメリットは?

A.以下が、法人成りの主なメリット、デメリットとなります。

◆メリット

- ①事業主の給与も損金になる。(一定の制限あり)

- ②欠損が生じた場合に7年間繰り越せる。(青色申告に限る)

- ③累進課税ではないので、多額の利益を計上しても税率は一定。

(中小法人については軽減あり) - ④資本金が1千万円未満であれば2事業年度消費税が免税になる。

◆デメリット

- ①設立に登記費用等の費用がかかる。

- ②赤字の事業年度でも住民税(最低7万円)がかかる。

- ③決算業務が複雑。

◆結論

一概にどちらの方が有利と言い切れませんが、法人では事業主に給与が支払えるため、一定水準の利益が見込めるのであれば給与所得控除が使える分、法人成した方が有利な場合もあります。

ただし、平成18年の税制改正で特殊支配同族会社の役員給与の損金算入に制限が加えられましたので注意が必要です。

(※上記以外にも考えられるメリット・デメリットはあります。)

Q.新たに事業を始めようとする場合の自己資金の目安は?

A.開業資金については、業種形態等により初期投資に要する費用が異なると思います。開業資金のうち自己資金は多いに越したことはありませんが、事業開始後に想定されるリスク等も考慮すると全財産を開業資金に充てることは得策とはいえません。国民生活金融公庫の統計によりますと開業資金のうち概ね30%位は自己資金から捻出しているようです。

Q.新会社法での主な変更点は?

A.主な変更点としては、有限会社の廃止(従来の有限会社は特例有限会社として存続します)、最低資本金制度の撤廃、新たな会社類型(合同会社)の創設等、多数の改正がなされました。

Q.有限会社を株式会社に商号変更した方が良いですか?

A.新会社法が施行されるまでは有限会社から株式会社に変更するためには、組織変更が必要でしたが、新会社法の施行後は商号変更となり、手続が簡素化されました。一方で株式会社に変更すると役員の任期を定めたり、決算公告等を行う必要が生じます。ただし、株式会社にすれば社会的な信用度は増すと思われます。

税務に関するご質問への回答

Q.青色申告って何ですか?

A.青色申告とは、複式簿記等により正確に取引を記録し、所定の帳簿を備え付け、その帳簿に基づき所得税(不動産所得、事業所得、山林所得に限ります)や法人税の申告を行うものです。

青色申告は、税務署長に事前の承認を受ける必要があり、様々な特典が設けられています。所得税については、専従者給与の支給、青色申告特別控除、純損失の繰越又は繰戻し還付、各種引当金の設定、特別償却等があり、また法人税については、青色欠損金の繰越控除又は繰戻し還付、特別償却、税額控除等の適用を受けることができます。

Q.個人及び法人の主な税金は?

A.「もうけ」に対して課されるものとして所得税又は法人税、住民税、事業税(個人については事業者に限る。)があります。また、固定資産を所有していれば固定資産税、償却資産税、自動車税等、その他消費税、印紙税等が毎年課される主なものとして考えられます。

Q.扶養親族の範囲は?

A.所得税法の扶養親族は社会保険の扶養親族とは異なります。所得税では、扶養控除等の対象となれる者は配偶者及び親族(所得者の6親等以内の血族と3親等以内の姻族)で、所得者と生計を一にしており、年間の合計所得金額(収入ではありません)が38万円以下の方(他の所得者の扶養親族となっている方を除く)です。

ただし、上記の配偶者のうち合計所得金額が38万円超で76未満である配偶者については、所得金額に応じて一定の控除が受けられます(所得者の合計所得金額が1,000万円を超える場合には、この控除を受けることはできません)。

また、扶養親族の判定は12月31日の現況により判定しますが、年の中途で死亡した場合は、死亡の日の現況によります。

Q.個人が不動産を売った場合の税金は?

A.個人が不動産を売却し、利益が出た場合には、その利益(譲渡所得)に対して所得税と住民税が課されます。損失が出た場合には、原則として他の所得とは通算できません。

譲渡所得は次の算式(※)により求められ、求めた譲渡所得に税率を乗じて税額を計算します。また、譲渡所得に対する税金は、どの程度保有していたかにより税率が異なり、売却した不動産が居住用か事業用又はその他かによっても計算される譲渡所得は異なります。詳しくは、専門家にご相談下さい。

(※譲渡所得=譲渡価額-取得費-譲渡費用-特別控除)

Q.相続税・贈与税は必ず申告が必要ですか?

A.相続税及び贈与税ともに財産の価格が基礎控除以下であれば申告する必要はありません。ただし、贈与税の場合に相続時精算課税の適用を受けようとする方は申告する必要があります。 基礎控除額は、相続税については3,000万円+600万円×法定相続人の数で、贈与税については一年間で110万円です。また、相続時精算課税の適用を受ける場合には2,500万円までは課税されませんが、相続時に相続財産として計算する必要があります。

申告期限は、相続税については相続の開始があったことを知った日の翌日から10月以内で、贈与税については贈与を受けた年の翌年2月1日から3月15日までです。

Q.消費税の還付を受けるには?

A.消費税は預かった消費税より支払った消費税が多い場合に還付されます。ただし、免税事業者である場合又は簡易課税を選択している場合には、還付を受けることが出来ません。

通常、事業者でない方は消費税の課税事業者ではありませんので、収益物件の建設等をした場合には、事前に諸手続きを行わなければ還付を受けることが出来ませんので注意が必要です。